En la actividad mercantil, civil y la vida en general se realizan transacciones económicas en las que se emplean diferentes metodos de pagos y cobro. Para una gran parte de las transacciones que se realizan en la vida privada, compras en establecimientos, pagos en restaurantes, consumos de gasolina… Los métodos habituales de pago son el dinero en metálico o tarjetas de crédito y débito, creciendo cada día los sistemas de pago digitales a través de teléfonos móviles.

En otro tipo de transacciones regulares como pueden ser el consumo de suministros energéticos, comunicaciones, colegios y cuotas en general, el medio de pago habitual es la domiciliación bancaria, que supone el paso de un recibo bancario al cobro por el banco.

Otros medios habituales son las transferencias e ingresos bancarios o las crecientes plataformas de pago electrónicas como Paypal.

Efecto cambiario

Sin embargo, y sobre todo en las transacciones mercantiles entre clientes y proveedores de carácter industrial y empresarial, el medio más habitual de pago es el efecto cambiario, en el que podemos distinguir tres formatos bien diferenciados, de distintas características, utilidad y garantía, que persiguen el mismo fin, que no es otro que realizar un pago y efectuar un cobro, generalmente derivado de una transacción de tipo comercial o patrimonial.

Tipos de efectos cambiarios

Se denominan así, precisamente porque son efectos, que quiere decir documentos que se utilizan como medio de intercambio en un negocio.

Los tres documentos son el cheque, el pagaré y la letra de cambio y, aunque todos suponen un crédito económico para el acreedor, y están regulados por la Ley 19/1985, de 16 de julio, Cambiaria y del Cheque, cada una de sus variedades, sirviendo al mismo propósito, lo hacen de diferentes maneras, por lo que sus utilidades dependerán de cada caso concreto.

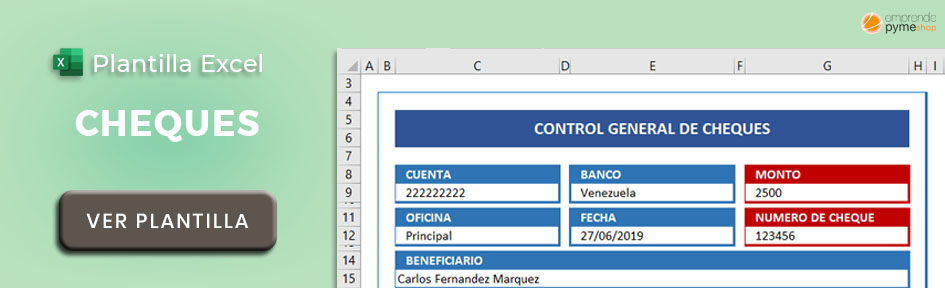

El cheque

Es el medio más empleado y habitual y supone un crédito de cobro inmediato, lo que suele denominarse a la vista, ante la entidad bancaria que lo emite.

Se puede emitir al portador, con lo que en este caso es pagadero a la vista a cualquiera que lo presente; hacerlo nominativo, con lo que solo lo puede cobrar la persona o entidad a la que se refiere textualmente o cruzado, con lo que solo puede ser ingresado en la cuenta del acreedor y no cobrado en metálico.

El Pagaré

Muy similar al cheque, se trata de un documento que supone un crédito a hacer efectivo ante su presentación a una entidad bancaria, pero cuya principal diferencia con el anterior consiste en la posibilidad de ser posdatado, es decir, su cobro no podrá hacerse efectivo hasta la fecha especificada en el mismo documento.

De esta manera, supone diferir o aplazar el pago a una fecha determinada que, generalmente, coincide con las condiciones de crédito pactadas con el proveedor (30, 60 o 90 días, por norma general).

Esta posdatación que no permite el cheque aunque se ponga una fecha en el posterior a su entrega, ya que siempre es pagadero a la vista o presentación, independientemente de la fecha que especifique, supone un compromiso de pago con el acreedor a la fecha prevista y este tendrá la posibilidad de utilizarlo para su propia gestión de tesorería, cobrándolo en la fecha, endosándoselo o transfiriendo su cobro a un tercero, o descontándolo en su banco que es una forma en la que el banco del tenedor del efecto le anticipa parte de su importe, en la esperanza de cobro del efecto en su fecha determinada. Puedes saber más sobre las características del pagaré y cuándo utilizarlo.

La Letra de Cambio

Es el medio más complejo y con un abanico de posibilidades más amplias. Reúne todas las características del pagaré, pero su principal particularidad reside en que no tiene que ser, necesariamente, respaldada por el cobro ante una entidad bancaria, sino que son los propios intervinientes los compromisarios directos. Conoce toda la información sobre la letra de cambio para saber qué opción es la que más te conviene.